借地権は、土地所有者(以下「地主」)から土地を借りて建物を建てる権利です。

借地上の建物とともに売買、相続の対象となる財産的価値のある権利ですが、その価格の算出方法は、所有権の土地、建物とは大きく異なります。

「借地上に所有する建物を売却しなければいけなくなった」

「借地権付きの建物を相続したが利用しないので売却したい」

こういった場合、建物だけでなく借地権の価格を算出する必要があります。

この記事では借地権価格の算出方法、借地契約における土地の賃借料(以下「地代」)の計算方法について解説します。

借地権価格とは?

借地権価格といっても算出する目的に応じて意味が異なります。

ここでは借地権価格の意味、どういったことが価格に影響するのか解説します。

借地権の評価額のこと

「借地権価格」は、借地権の対象となる土地がどのくらい借地として価値があるかを客観的に表すものです。

ただ、借地権価格は評価する目的によって2つの意味があります。

1つは、借地権を相続した場合等に相続税、贈与税の税額を算出するための借地権評価額です。

相続税路線価や借地権割合をもとに計算することができ、地域ごとの路線価や借地権割合は、国税庁のホームページで調べることができます。

もう1つは、借地権を売買するときの価格(市場価格)であり、相続税などを算出する際の借地権評価額のように一律で決まるわけではありません。

売却価格を決めるときは、地主との関係を含め、地代や更新料などさまざまな要素を考慮して価格を決めます。

借地権価格を決める要素

売買のための借地権価格に影響する要素は以下のようにさまざまあります。

- 地代・更新料の有無、価格

- 建替え承諾料の価格

- ローン承諾の有無

- 売主と土地所有者の関係性

- 条件が近い不動産価格 など

地代や更新料は、買い主が購入後継続して負担する費用となりますので、その有無や金額は借地権価格に影響します。

また、借地権付きの建物が老朽化している場合であれば、売却にあわせ地主の建替えの承諾がもらえないと建物の価値が低くなり借地権価格に影響します。

さらに、買い主が住宅ローンを利用する際には、金融機関は地主の承諾を求めます。承諾が得られないとなると、買い手は現金で購入できる人に限られてしまいます。

こういったさまざまな要素によって借地権価格は大きく変わり、最終的に買い主との交渉も通じて決まります。

借地権価格の調べ方と計算方法について

借地上に建つ建物を売りたい、または相続した借地権付き建物の相続税がいくらかかるのかなど気になりますよね。

借地権には「普通借地権」「定期借地権」「一時使用目的の借地権」と大きく3つの種類がありますが、それぞれの借地権価格の調べ方、計算方法について解説します。

普通借地権価格の調べ方と計算方法

普通借地権は、存続期間を30年以上で設定し契約の更新が可能な借地権です(借地借家法3条以下)。普通借地権は、借地人の権利が強く保護されていた旧借地借家法の借地権に近く、定期借地権と比べ借地人の立場が強い権利です。

普通借地権の価格は、相続税路線価と借地権割合をもとに計算します。相続路線価は毎年7月1日に発表され、毎年更新されます。

| 借地権価格=更地価格×借地権割合 |

相続税路線価に土地面積を乗じて更地価格を計算し、さらに借地権割合を乗じて算出します。

引用:借地権の評価(国税庁)

借地権割合は、土地の更地評価額に対して借地権の評価額がどれくらいの割合かを示すもので、その地域や場所の借地としての利用価値をさまざまな事情を考慮して国税庁が定めています。

借地としての利用価値が高い都心や駅前繁華街などの借地権割合は高くなり、地方や郊外など借地のニーズが少ない地域では低くなります。

具体的な相続税路線価、借地権割合は、国税庁の「路線価図・評価倍率表」で誰でも調べることができます。

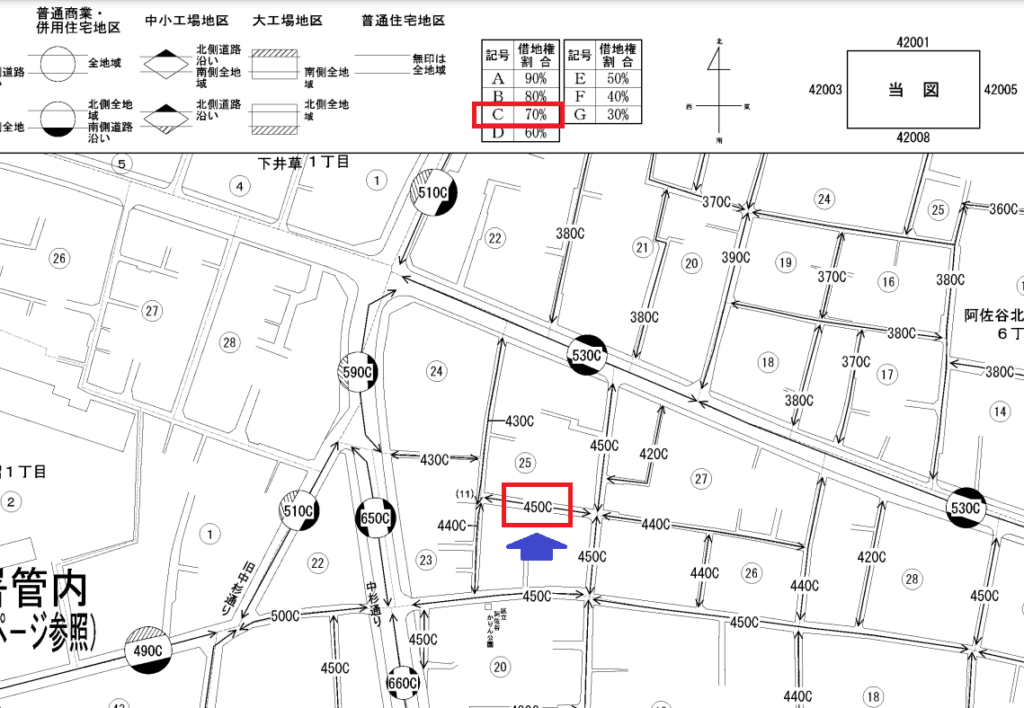

一例として、図表1の事例地の借地権価格を算出してみます。

450Cの「450」は路線価、「C」は借地権割合を表しています。

| 相続税路線価:450,000円/㎡ ※路線価は1000円単位 借地権割合:C(70%) |

この事例地が100㎡の土地とすると、

借地権価格=100㎡×450,000/㎡×70%=3,150万円

ただし、それぞれの土地の形状や接道状況によって奥行価格補正率などを考慮して路線価の調整が行われる場合があります。

定期借地権等の借地権価格の調べ方と計算方法

定期借地権は、普通借地権と異なり契約期間の満了とともに借地契約は終了し、契約の更新がない借地権です(借地借家法22条以下)。

「一般定期借地権」「事業用定期借地権」「建物譲渡特約付借地権」の3つの種類があります。

普通借地権と比べ地主の立場が強くなっており、借地権価格の計算方法も異なります。

定期借地権の借地権価格は、課税時期における借地権者(借地人)に帰属する経済的利益とその残存期間をもとに価格を評価します。

計算式は以下のとおりです。

| 定期借地権の価格=自用地の価格×(A/B)×(C/D) |

自用地の価格とは、借地権などの制約がまったくない土地の評価額です。

A:定期借地権設定時における借地権者に帰属する経済的利益の総額

定期借地権設定に際し借地権者から借地権設定者(地主)に支払った権利金や礼金など返還する必要のない金銭、保証金(敷金)等の運用益、一般的な相場と実際の地代がかけ離れている場合の差額などを合計して算出します。

複雑にみえますが、国税庁のホームページにある「定期借地権等の評価明細書」に従って計算することができます。

B:定期借地権設定時の宅地の通常の取引価格

定期借地権設定当時の土地の取引(市場)価格です。

C:課税時期における定期借地権の残存期間年数に応ずる基準年利率による複利年金現価率

課税時期は相続であれば相続開始日となり、残存期間は定期借地権の残っている年数で、それに応じた国税庁ホームページの基準年利率表、複利表に基づいて計算します。

D:定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率

Cと同様に基準年利率を調べ、それをもとに複利年金現価率を求めます

一時使用目的の借地権の借地権価格の調べ方と計算方法

一時使用目的の借地権は、選挙事務所やサーカス会場の設置など一時使用のために設定されることが明らかな借地権です。

一時使用目的ですので、土地の立地条件が同じとしても普通借地権と同じように借地権割合から求めるのは妥当ではなく、雑種地の自用地と同じ方法で評価します。

雑種地とは不動産登記における地目の1つで、宅地や田、畑、山林といった地目以外の土地を指します(具体的にはゴルフ場や遊園地、駐車場、資材置き場などが該当)。

雑種地の借地権価格は以下のように算出します。

①賃借権が登記されているなど地上権に準ずる権利として評価できる賃借権

雑種地の自用地としての価格×法定地上権割合と借地権割合のいずれか低い割合

②①以外の賃借権

雑種地の自用地としての価格×法定地上権割合×1/2

詳細は国税庁のホームページ掲載の内容を確認してください。

借地権の契約における地代の計算方法

借地権は30年あるいは50年以上の長期の契約期間を前提とするものであり、借地契約時に賃借料(地代)をいくらに設定するかは地主、借地人双方にとって重要な合意事項になります。

では借地契約における地代はどのように決められるのでしょうか、地代の計算方法について3つの方法を解説します。

積算法

「積算法」は、土地の価格を投資額と考え、投資に対するリターンが何%得られるかという土地投資の収益性(利回り)をもとに地代を計算する方法です。

そのため、積算法を活用して地代を算出する場合、不動産市況の最新の情報が必要となります。

| 地代 =(更地価格×期待利回り)+ 必要経費 |

計算式は、更地価格に期待利回りを乗じ、その金額に必要経費を加えて算出します。

期待利回りとは、不動産(この場合は土地)が1年あたりに生み出すであろうと予想される利益を意味します。

一般的には土地価格の2%程度を想定しますが、正確な期待利回りは専門家に相談したほうが良いでしょう。

また、必要経費にあたるものとして、主に固定資産税や都市計画税といった税金、保険料、その他土地の維持管理にかかる費用が挙げられます。

積算法は、周辺に適切な取引事例がない場合に有効な方法です。

収益分析法

「収益分析法」は、土地を個人ではなく法人などに事業用として貸す場合に用いられる算出方法です。

借地人(事業者)が土地を活用して得られる利益の一部を地代として設定する方法で、事業の売上高を分析し予想収益を計算したものに必要経費などを加えて算出します。

ただし、事業の収益はビジネスの種類や規模、経済状況等の外部要因の影響を受けやすいため、予想収益を判断するのは簡単ではないことから一般的に用いられる方法ではありません。

地代の計算方法について3つの方法を紹介しましたが、これら以外にも固定資産税評価額など公租公課をもとに算出する方法もあります。

慣例的に、住宅地であれば固定資産税、都市計画税の3〜5倍、商業地であれば5〜8倍程度を地代の額とされることもありますが、公租公課は必ずしも不動産市況を反映しているとは限らない点には注意が必要です。

また、地代を土地の立地や周辺の取引状況などから最適な方法で算出するとしても、いずれの方法も完全なものではなく1つの目安として考えるべきでしょう。

これらで算出した地代をベースに、最終的には地主と借地人間の交渉、話し合いで決まります。

借地権の契約で定められた地代を改定するときの計算方法

長期間の土地利用を前提に決められた地代であっても、契約期間中、経済状況、周辺環境の変化などの影響を受け、土地の需要や相場価格に変化が生じることもあります。

そのため、地代は市況に応じて見直される必要があり、借地借家法上でも契約当事者は固定資産税の増減、土地価格の変動などがあったとき、地代の増減を請求することができます(借地借家法11条地代等増額請求権)。

地代を改定するタイミングとしては、以下のような場合が考えられます

- 借地契約の更新時

- 周囲の土地価格、地代の上昇

- 法律(都市計画法や自治体の条例)、税制の改正

- 土地の利用状況の変化(利用目的の変更、隣接地の再開発等)

ここでは、従来の地代を改定するときの計算方法について解説します。

差額配分法

差額配分法は、「現在の地代」と「現時点で適正と考えられる地代」の差額をもとに算出する方法です。

| 地代=現行地代+(新規の適正な地代-現行地代)×配分率 |

配分率は、地代の差額のうち地主に帰属する部分を算出し、その金額を改定前の地代に加算、減算するために用いられるものです。

一般的には2分の1や3分の1といった数字が採用されますが、改定時点の借地契約の経過期間、残存期間などを考慮して決められます。

利回り法

利回り法は、継続賃料利回りをもとに算出する方法で、更地価格に継続賃料利回りを乗じて、その金額に必要経費を加算して求めます。

| 地代=(現在の更地価格×継続賃料利回り)+必要経費 |

継続賃料利回りとは、賃貸借されている土地や建物に投資した費用に対して得られる利益(純利益)の割合を意味し、更地価格の変動や近隣地域の取引事例の利回りなども総合的に考慮して決まります。

前述の積算法と似た方法ですが、積算法が借地契約時点に用いられる方法に対し、利回り法は地代の改定時点に用いられる方法です。

スライド法

スライド法は、現在の地代に改定時点までの経済指標の変動などを考慮して地代を算出する方法です。

- 現行地代×変動率

もしくは - (現行地代-現行地代設定時の必要経費)×変動率+改定時の必要経費

変動率は、家賃指数の変動のほか、物価変動や所得水準の変化など各種指標を総合的に考慮して判断されます。

ただ、変動率を求めるにあたって、どの指標をどこまで反映させるかで結果が変わるという問題点があります。

このほか、借地契約時の地代算出方法として賃貸事例比較法を紹介しましたが、改定地代を算出する際にもこの方法に準じて算出する場合もあります。

まとめ

借地権価格の算出方法と、借地契約における地代の設定、改定時の計算方法について解説しました。

借地権といっても、普通借地権、定期借地権、一時使用目的の借地権それぞれ価格の算出方法はまったく異なります。

また、借地権を売買する際の価格は、相続税などを算出するための借地権評価額と異なり一律に決まるものではなく、さまざまな要因が影響しますので適正な価格を算出するのは簡単ではありません。

借地権を売却するには、地主との交渉、承諾が必要であることから、依頼する不動産会社選びが重要です。経験と実績があり、借地権価格の算出根拠に納得できる不動産会社へ依頼する必要があります。

そのためには複数の不動産会社に査定を依頼して、借地権に精通する不動産会社を探すのがいいでしょう。